L’IVIE e l’IVAFE e l’indicazione nel modello redditi

Imposte sul valore degli immobili situati all'estero e imposta sul valore delle attività finanziarie all'estero: ecco la tassazione

A decorrere dal periodo d’imposta 2011, sono state introdotte nel nostro ordinamento l’IVIE (imposta sul valore degli immobili situati all’estero) e l’IVAFE (imposta sul valore delle attività finanziarie all’estero).

L’IVIE

L’IVIE è un’imposta dello 0,76% sul valore degli immobili all’estero, a qualsiasi uso destinati. Si tenga presente che in origine, l’imposta era dovuta dalle sole persone fisiche residenti, mentre a partire dal 1.1.2020 la stessa sarà dovuta anche:

- Dagli enti non commerciali, tra cui anche i trust e le fondazioni;

- Dalle società semplici e gli enti alle stesse equiparate (ex art. 5 del TUIR).

Il valore dell’immobile è costituito, in generale, dal costo risultante dall’atto di acquisto o dai contratti da cui risulta il costo complessivamente sostenuto per l’acquisto di diritti reali diversi dalla proprietà.

Qualora l’immobile sia stato costruito, si fa riferimento al costo di costruzione sostenuto dal proprietario e risultante dalla relativa documentazione. In mancanza, si assume il valore di mercato rilevabile al termine di ciascun anno solare nel luogo in cui è situato l’immobile, sulla base della media dei valori risultanti dai listini elaborati da organismi, enti o società operanti nel settore immobiliare locale.

Con riferimento agli immobili situati in Paesi appartenenti all'Unione europea o in Paesi aderenti allo Spazio economico europeo che garantiscono un adeguato scambio di informazioni (ossia, Norvegia, Islanda e Liechtenstein), il valore è quello catastale come determinato e rivalutato nel Paese in cui l'immobile è situato ai fini dell'assolvimento di imposte di natura patrimoniale o reddituale.

Tale criterio si applica anche se gli immobili sono pervenuti per successione o donazione.

In mancanza di questo valore, occorre utilizzare il costo risultante dall'atto o dal contratto di acquisto e, in assenza, il valore di mercato rilevabile nel luogo in cui è situato l'immobile.

Per Belgio, Francia, Irlanda e Malta, la C.M. n. 28/E del 2012 consente di scegliere tra:

- Un valore locativo moltiplicato per i coefficienti validi ai fini IMU;

- Ed il costo risultante dall’atto di acquisto.

Si tenga presente che per gli immobili esteri adibiti ad abitazione principale e per gli immobili non locati assoggettati ad IVIE, non si applica l’art. 70, comma 2 del TUIR. Quindi, nel caso in cui lo Stato estero preveda, nella sua legislazione interna, la tassazione dell’immobile in base a criteri di tipo catastali o similari, tale ammontare non concorrerà alla formazione del reddito in Italia in base alla valutazione effettuata dallo Stato estero se l’immobile è soggetto all’IVIE.

L’IVAFE

L’IVAFE è un’imposta dovuta nella misura del 2 per mille in proporzione ai giorni di detenzione ed alla quota di possesso sul valore dei prodotti finanziari detenuti all’estero da persone fisiche residenti nel territorio dello Stato.

A partire dall’1.1.2020, la stessa sarà dovuta anche:

- Dagli enti non commerciali, tra cui anche i trust e le fondazioni;

- Dalle società semplici e gli enti alle stesse equiparati (ex art. del TUIR).

Inoltre, al fine di uniformare la disciplina IVAFE al prelievo previsto dall’imposta di bollo sui conti correnti ed i prodotti finanziari, l’art. 134 del D.L. n. 34/2020 ha modificato l’art. 19, comma 20 del D.L. n. 201 del 2011 stabilendo:

- La misura fissa di 100 Euro per l’IVAFE applicabile sui conti correnti e i libretti di risparmio dei soggetti diversi dalle persone fisiche;

- La misura massima dell’imposta dovuta dai soggetti diversi dalle persone fisiche, in misura pari a 14.000 Euro come previsto per l’imposta di bollo.

Come detto, l’IVAFE si applica sui prodotti finanziari, i conti correnti ed i libretti di risparmio detenuti all’estero. In particolare, i prodotti finanziari sono, oltre agli strumenti finanziari (ossia, l'insieme dei valori mobiliari, gli strumenti del mercato monetario, le quote di OICR e le varie tipologie di contratti a termine e derivati connessi ad attività finanziarie, merci, indici finanziari e non finanziari, ecc.) anche "ogni altra forma di investimento di natura finanziaria".

Risultano quindi esclusi dall’ambito di applicazione dell’imposta:

- le quote di partecipazione in società estere non rappresentate da titoli;

- i finanziamenti dei soci;

- le banconote o le monete "estere";

- i metalli preziosi.

Il valore dei prodotti finanziari è costituito dal valore di mercato, rilevato al termine di ciascun anno solare nel luogo in cui essi sono detenuti, anche utilizzando la documentazione dell'intermediario estero di riferimento ovvero dell'impresa di assicurazione estera.

Qualora le attività non siano più possedute alla data del 31 dicembre si deve fare riferimento al valore di mercato dei prodotti finanziari rilevato al termine del periodo di detenzione.

Per le azioni, le obbligazioni e gli altri titoli o strumenti negoziati in mercati regolamentati si deve fare riferimento al valore puntuale di quotazione alla data del 31 dicembre di ciascun anno o al termine del periodo di detenzione.

Qualora alla predetta data non ci sia stata negoziazione si deve assumere il valore di quotazione rilevato nel giorno antecedente più prossimo.

Per le azioni, obbligazioni e gli altri titoli o strumenti finanziari non negoziati in mercati regolamentati e, comunque, nei casi in cui i prodotti finanziari quotati siano stati esclusi dalla negoziazione si deve fare riferimento al valore nominale o, in mancanza, al valore di rimborso, anche se rideterminato ufficialmente.

Qualora il titolo abbia sia il valore nominale che quello di rimborso, la base imponibile è costituita dal valore nominale. Infine, nell'ipotesi in cui manchi sia il valore nominale sia il valore di rimborso la base imponibile è costituita dal valore di acquisto dei titoli.

I criteri suesposti si applicano anche per prodotti finanziari acquisiti per successione o donazione.

Dichiarazione e versamento

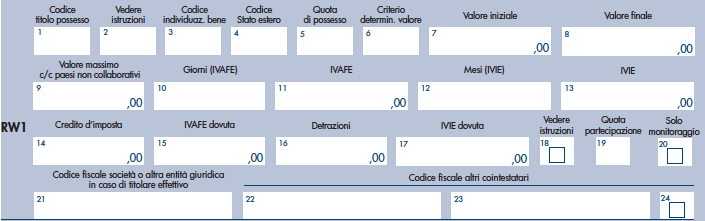

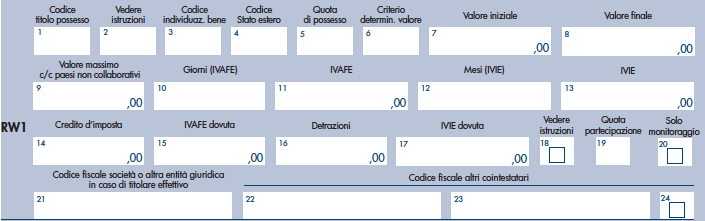

Le imposte citate devono essere entrambe calcolate e liquidate attraverso la compilazione del quadro RW del modello REDDITI 2020.

Nel quadro suesposto devono essere inseriti i valori che poi permettono di evidenziare in casella 15 e 17 quale sia l’importo totale da pagare per ogni investimento posseduto.

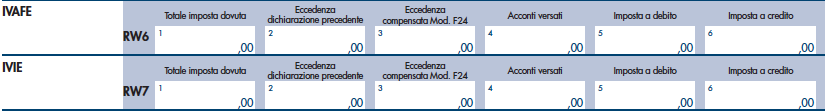

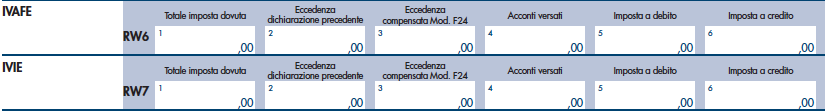

Per quanto riguarda invece la liquidazione si devono compilare i seguenti righi che permettono di capire il risultato finale per ogni imposta ed il versamento da effettuare:

Si specifica che per il versamento, la liquidazione, l'accertamento, la riscossione, le sanzioni e i rimborsi nonché per il contenzioso, relativamente all'imposta sugli immobili esteri, si applicano le disposizioni previste per l'IRPEF.

L’imposta deve essere versata dal contribuente entro il termine previsto per il versamento a saldo delle imposte sui redditi derivanti dalla dichiarazione relativa al periodo d’imposta di riferimento.

Considerato che all’ IVIE e all’IVAFE si applicano le disposizioni dell’Irpef, l’imposta potrà essere anche rateizzata, ma solo per il saldo e la prima rata di acconto, entro un massimo di 6 rate.

Pubblicato il 25/06/2020

Fonte: Fisco e Tasse